«НДС в 1С 8 2» — это сложный блок учёта, также труден он в понимании и осознании. НДС – это федеральный налог, который появляется у предприятия создающего дополнительную рыночную ценность, при сделках связанных с реализацией товара, работы, услуги (далее по тексту товара). Поэтапное представление учёта налога, наглядно выглядит так: «Исходящий НДС» (рассчитывается на выручку от реализации); «Входящий НДС» (уплаченный поставщикам); найденная разница «Исходящим НДС» минус «Входящий НДС», равна сумме, которую обязаны уплатить юридические лица в федеральный бюджет государственной казны.

Счета, участвующие в учёте НДС

- 68.02;

- 68.32;

- 76 ВА;

- 76 АВ;

- 76 ОТ;

- 76 НА.

В списке бухгалтерских счетов, существует счёт, который в типовой конфигурации определён для учёта и сбора НДС. Учет налога на добавленную стоимость в 1с ведётся на счёте 19, у которого есть субсчета.

Счёт активно-пассивный 68.02 в типовой конфигурации используется для учёта сводных цифр по НДС и составления декларации, которая ежемесячно предоставляется в контролирующие инстанции.

Декларация часто меняется, поэтому необходимо наблюдать за изменениями в справочно-правовых системах и применять их в работе.

Счёт 68.2 субсчёт 2 необходим для учёта по экспортным сделкам, когда идёт о возмещении НДС из бюджета, при разрешении контролирующего органа. Здесь нужно говорить о раздельном учёте в типовой конфигурации входного налога.

Для учёта НДС, когда фирмы представляют себя в роли агента (налогового), существует в типовой конфигурации счёт 68.32, он звучит как «НДС при использовании обязанностей налогового агента».

Поступившие предварительные оплаты и авансы от покупателей (далее по тексту предоплаты) отражаются на бухгалтерском счёте 62.02 «Авансы от покупателей», а НДС по этим сделкам в типовой конфигурации на счёте 76 АВ.

Когда сама фирма производит перечисление авансов и предоплаты контрагентам, согласно условиям договора, в типовой конфигурации существует счет 76.ВА.

В типовой конфигурации, перед тем, как начать работать, обязательно проверьте, настройку учётной политики.

В типовой конфигурации учтены все требования действующих законодательных актов в области налогообложения.

Как работает, в типовой конфигурации, «с/ф выданная»?

- На отгрузку;

Она выставляется при совершении операций связанных с налогообложением.

Оформление её происходит, при соблюдении структуры подчинённости, на основании сделок по продаже. Бухгалтерская проводка, а также позиция в при проведении документа «Реализации».

Д-т 90.03 К-т 68.02

- при получении аванса;

Создаётся с/ф на поступивший от покупателя аванс, основанием является платёжный документ. При выполнении обработки «Формирование с/ф на аванс» можно автоматически создать с/ф на аванс при нажатии клавиши «Заполнить».

Если провести с\ф указываются проводка по учёту налога, а в книге продаж появляется строка по НДС.

Д-т 76 АВ К-т 68.02

Когда идёт отгрузка, производится зачёт поступившей ранее предоплаты. Регламентной процедурой создаётся запись с/ф на закладке «Вычет НДС с полученных авансов» документа «Формирование записей книги покупок».

Д-т 68.02 К-т 76 АВ

- на увеличение стоимости;

Оформляется, с использованием операции «Корректировка реализации».

В документах проставляется галочка:

— В реализации — «Корректировка по согласованию сторон»;

— В с/ф – «Корректировочный».

Документ «Корректировка реализации» необходимо провести, после этого отображаются позиции по счетам на сумму откорректированной продажной стоимости и начисленному НДС. Встают записи, аналогичные первичным:

— Д-т 62.01 К-т 90.01;

— Д-т 90.03 К-т 68.02.

В книге продаж появляется строка, в момент проведения с/ф на корректировочные позиции.

- на уменьшение стоимости.

Она оформляется с использованием документа «Корректировка реализации».

Проставляется признак:

— В документе реализации — «Корректировка по согласованию сторон»;

— В документе с/ф – «Корректировочный».

Регламентной процедурой по созданию книги покупок появляется строка корректировочной с/ф, также создаются записи на счетах:

Д-т 68.02 К-т 19.09

Счёт 19 субсчёт 09 применяется для отражения корректировочной суммы НДС, связанной с уменьшением стоимости продажи. Снижения цены прописывают в двухстороннем соглашении (изменении) к договору.

Формирование записей корректировочной с/ф отражается в книге покупок на закладке «Вычет НДС по уменьшению стоимости реализации».

Как работает регламентный документ «Формирование записей к книге продаж»?

Последним числом каждого месяца, используя закладку «Восстановление по авансам» необходимо . После этой процедуры происходит запись с/ф по выданным авансам и создание проводок. Речь идёт по восстановлению налога по сделкам, по которым был ранее выдан фирмой аванс, а затем произошёл возврат аванса или приход товара. Записи:

Д-т 76 ВА К-т 68.02

Все операции, которые не являются регламентными правильно проводить в базе ранее времени 23:59:58, а регламентные — следуя схеме очерёдности последним числом месяца, временем 23:59:59. Тогда БУ и НУ будет достоверным, правильным и все операции будут учтены.

Как работает с/ф полученный?

- на поступление;

На основании операций по приобретению товара создаётся с/ф.

Запись по НДС выполняется операцией «Поступление товара или услуг».

— Д-т 19.03 К-т 60.01;

— Д-т 19.04 К-т 60.01.

Можно двумя вариантами формировать запись с/ф в книге покупок:

— В с/ф нужно поставить галочку, для расчёта вычета по НДС;

— В поступлении ставиться галочка, по расчёту вычета по НДС.

По оприходованным ТМЦ, можно принять НДС к вычету, согласно разъяснительным письмам Минфина в течение трёхлетнего периода, исчисление идёт с момента возникновения этого ПРАВА. По истечению указанного периода воспользоваться возмещение будет нельзя.

- на выданный аванс;

С/ф от поставщика на полученный им аванс передаётся покупателю. Она служит основанием для отражения в 1С документа «С/ф полученный». В нём требуется поставить флажок «Отразить вычет НДС». После этого встают на учёт бухгалтерские записи:

Д-т 68.02 К-т 76 ВА

Можно применять вычет НДС с выданных авансов, согласно разъяснительным письмам Минфина, только в отчётном месяце, то есть когда это ПРАВО возникло, переносит вычет на последующие отчетные периоды нельзя.

Когда происходит поступление товара, то в книге продаж «С/ф полученный» регистрируется на сумму выданного аванса поставщику, на закладке «Восстановление по авансам».

Если ТМЦ поступает частично, и не покрывает полностью выданный аванс, восстановление НДС в программе 1С по авансу, ранее полученному, происходит именно на сумму частичного поступления.

Запись, связанная с восстановлением налога с аванса осуществляется в книге продаж. В результате создаются бухгалтерские счета:

Д-т 76 ВА К-т 68.02

- на увеличение стоимости;

С/ф на изменение стоимости в сторону увеличения оформляется так же, что при уменьшении.

Оформляются проводки при проведении документа «Корректировка поступления».

Д-т 19.03 К-т 60.01

- на уменьшение стоимости.

Документ «С/ф полученный» оформляется с использованием документа «Корректировка поступления».

В документах проставляется признак:

— В поступлении — «Корректировка по согласованию сторон»;

— В с/ф – «Корректировочный».

Записи по корректировке стоимости поступившего товара осуществляются документом «Корректировка поступления». Возникают такие записи:

Д-т 19.03 К-т 60.01 – сторно

Для формирования записей в книге продаж необходимо в документе «Корректировка поступления» поставить флажок «Восстановление НДС в книге продаж».

Д-т 19.03 К-т 68.02

Как работает регламент по «Формированию записей к книге покупок»?

Регламентный документ «Формирование записей в книге покупок» находящийся в журнале «Регламентные документы НДС», нужен для автоматического заполнения книги покупок. Формируется он на основании созданных и проведённых в базе документов, которые отражают факт поступления товара.

Осуществляя создание регламентных операций лучше использовать «Помощник по учёту НДС», это будет:

- Просто;

- Надёжно;

- Наглядно.

Ощутимые изменения коснулись нововведений в базе «1С: Бухгалтерия 8» ред. 3.0, прописан механизм, который определяет порядок действий по ведению раздельного учёта входного НДС.

Раздельный учёт, это?

В типовой конфигурации вести раздельный учёт «входного НДС» появляется у налогоплательщика при операциях, которые налогом:

- Облагаются;

- Не облагаются.

Налогоплательщик могут не вести раздельный учёт, согласно абзац 8 пункта 5 статьи 170 Налогового Кодекса РФ, в тех налоговых периодах, в которых доля совокупных расходов на производство товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5 процентов общей величины совокупных расходов на производство.

Контролирующие органы, в рамках выездной, камеральной проверки при обнаружении факта, когда фирма обязана по входному НДС осуществлять раздельный учёт, но по каким-то причинам не совершающая раздельный учёт, могут отказать в принятии определённой доли входного налога к вычету.

Раздельный учёт также необходим при экспортных поставках со ставкой 0 % НДС.

Для облегчения ведения в раздельный учёт разработчики добавили к счёту 19 новое субконто «Способ учёта НДС».

Оно, даёт возможность, осуществлять по поступившим операциям раздельный учёт:

- В течение всего месяца, не ожидая окончания;

- Прозрачно;

- Понятно;

- Наглядно.

Чтобы, не подвергать организацию штрафным санкциям и пени, лучше осуществлять раздельный учёт в базе.

В этой статье я хочу рассказать об одном полезном инструменте, который призван помочь бухгалтеру в составлении отчетности по НДС.Его основной задачей является обеспечение корректного выполнения всех регламентных операций по расчету налога на добавленную стоимость. Что произойдет, если этим помощником не пользоваться? Есть вероятность, что вы пропустите какой-то важный этап подготовки к составлению декларации и допустите ошибки при расчете суммы налога к уплате.

Находится данный помощник в разделе «Операции».

Первым делом, программа проверяет, нужно ли перепроводить документы за отчетный период.

В том в случае, если такая необходимость есть, операцию обязательно нужно выполнить. Связано это с тем, что корректная последовательность проведения имеет решающее значение для расчета НДС с авансов: регистрации счетов-фактур, вычета и восстановления НДС с предоплаты.

После того, как все месяцы отчетного периода «позеленели», можно переходить к выполнению регламентных операций. Их состав может отличаться в зависимости от особенностей деятельности вашей организации и от наличия в отчетном периоде тех или иных хозопераций. В помощнике отображаются только те этапы подготовки к формированию отчетности по НДС, в которых есть необходимость. Так как в нашем примере организация получала авансы от покупателей, нужно зарегистрировать счета-фактуры.

В открывшейся форме нажимаем «Заполнить» и «Выполнить».

Подробнее о регистрации счетов-фактур на аванс и настройках программы, связанных с этой операцией, можно узнать из видеоурока Регистрация счетов-фактур на аванс в 1С: Бухгалтерии 8 - ВИДЕО .

После выполнения операции закрываем форму и движемся дальше.

«Формирование записей книги продаж» - следующая операция, которую нужно выполнить в нашем примере. Она необходима в том случае, если в отчетном периоде восстанавливается НДС с авансов, уплаченных поставщику (при условии, что ранее этот НДС был принят к вычету). Ведь мы помним, что предъявление к вычету НДС с уплаченных авансов – это право, а не обязанность налогоплательщика. Если ваша организация данным правом воспользовалась, то в периоде зачета аванса нужно восстановить НДС к уплате.

Документ «Формирование записей книги продаж» формирует следующие проводки.

Следующая операция – формирование записей книги покупок.

Данный документ необходим в том случае, если в отчетном периоде осуществлялся зачет или возврат авансов, полученных от покупателей. При этом НДС с данных авансов принимается к вычету.

Также в данном документе есть возможность принять к вычету НДС по приобретенным ценностям. Такая необходимость может возникнуть, например, при покупке и принятии к учету основных средств или при переносе налоговых вычетов на более поздние отчетные периоды, а также в ряде других ситуаций.

В том случае, если организация выполняла обязанности налогового агента по НДС или составляла корректировочные счета-фактуры на уменьшение стоимости реализации, то необходимо заполнить соответствующие вкладки.

Проводки документа могут отличаться в зависимости от того, какие вкладки заполнены, и какие операции на них отражены. В нашем примере движения по счетам выглядят следующим образом.

Больше информации о работе с данным документом вы можете узнать из видеоурока Документ "Формирование записей книги покупок" в программе 1С: Бухгалтерия предприятия 8 - ВИДЕО .

После того, как все операции в помощнике учета НДС выполнены, можно переходить к заполнению и проверке декларации по НДС. Если вам нужна подробная информация на эту тему, то рекомендую приобрести запись вебинара «Заполнение и проверка декларации по НДС в 1С: Бухгалтерии» , который я проводила для своих слушателей в начале 2017 года. В течение 2,5 часов мы обсуждали самые важные вопросы, связанные с составлением отчетности по НДС в 1С: Бухгалтерии.Еще один вебинар о популярных ошибках учета НДС в 1С вы получите в подарок. Только практика в программе и концентрированная полезная информация! Более подробная информация и заказ по ссылке .

Давайте дружить в

Для формирования регламентных операций НДС откройте раздел Операции – Закрытие периода – Регламентные операции НДС:

Создать:

- – операция по восстановлению принятых к вычету сумм НДС по нулевой ставке. При создании операции в шапке нужно указать, где будет проставлена сумма налога – в книге покупок либо продаж.

- Восстановление НДС по недвижимости – операция по восстановлению сумм налога по объектам недвижимости, которые введены в эксплуатацию и используются для не облагаемых НДС операций, в соответствии с п.2 статьи 170 НК РФ.

- Начисление НДС по СМР хозспособом – данная операция начисляет НДС по работам строительно-монтажного характера, выполненных самой организацией и не принятых к учету объектам строительства как основные средства (согласно п.10 статьи 167 НК РФ).

- Подтверждение нулевой ставки НДС – данная операция подтверждает или не подтверждает нулевую ставку НДС по операциям реализации.

- Подтверждение оплаты НДС в бюджет – операция регистрирует факт получения отметки налоговой в .

- Распределение НДС – распределяет НДС по операциям, облагаемых налогом, не облагаемых, или облагаемых по нулевой ставке по ценностям, списанным на расходы.

- Списание НДС – операция предназначена для списания на расходы НДС, который предъявлен поставщиком, но не может быть принят к вычету.

- – операция отражает вычеты по НДС по счетам-фактурам, которые не попали в книгу покупок ранее, а также по счетам-фактурам, где налог принимается к вычету частями.

- – операция по восстановлению НДС с авансов и отражения сумм в книге продаж.

Как найти и исправить ошибки по НДС в 1С 8.3 для правильного ведения учета и формирования отчетности по НДС читайте в .

Помощник по учету НДС

Для работы с регламентными операциями НДС в 1С 8.3 присутствует помощник. Он проверяет правильность и последовательность данных операций для корректного заполнения книг покупок и продаж, а также декларации по НДС. Помощник находиться в разделе Операции – Закрытие периода – Помощник по учету НДС:

Помимо самого списка операций, который должен быть выполнен, помощник фиксирует статус выполнения каждой их них:

- Ожидает выполнения;

- Выполнена, актуальна;

- Выполнена, не актуальна.

Для корректного формирования декларации НДС все операции должны иметь статус Выполнена, актуальна :

Внимание! Если в 1С 8.3 операции НДС были созданы в процессе работы по мере необходимости, то рекомендуется перед составлением отчетности воспользоваться помощником и перепровести указанный перечень в хронологической последовательности. Как это сделать .

Закрытие месяца в 1С 8.3 Бухгалтерия пошагово

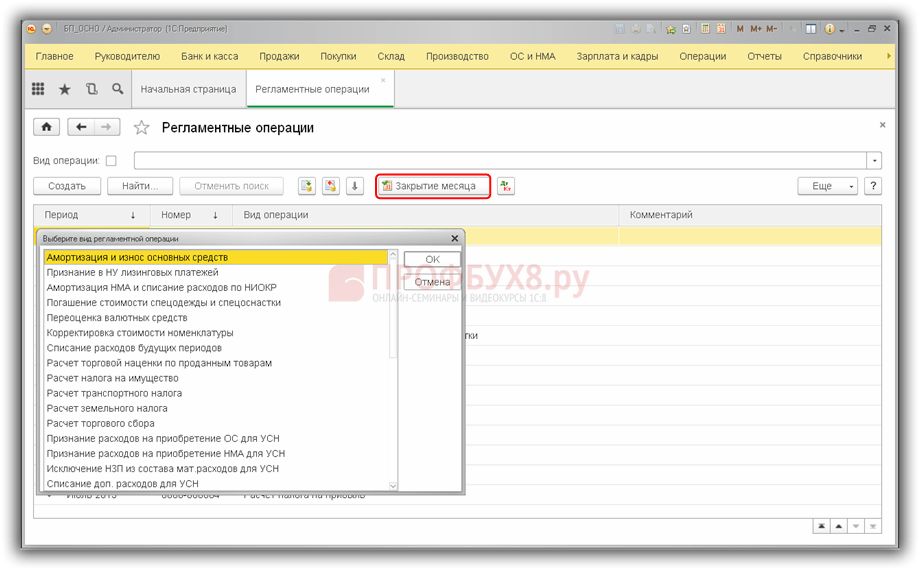

Данная процедура состоит из регламентных операций. Каждая операция проводиться отдельным документом в определенной последовательности. Для формирования регламентных операций откройте раздел Операции – Закрытие периода – Регламентные операции:

Перечень всех возможных операций в программе 1С 8.3 доступен по кнопке Создать. Однако создавать операции вручную не рекомендуется, 1С 8.3 сама определяет необходимый перечень согласно установленным настройкам программы, учетной политики организации и проведенным первичным документам:

Шаг 1. Настройка процедуры закрытия месяца

Настройки параметров учета

После установки флажка в 1С 8.3 появиться функционал по учету специальной одежды, приспособлений, оборудования.

По оснастке, для которой первичными документами установлен срок полезного использования, при закрытии месяца будет создан расчетный регламентный документ Погашение стоимости спецодежды и спецоснастки.

Для настройки учетной политики в 1С 8.3 откройте раздел Главное – Настройки – Учетная политика:

При формировании регламентных документов важное значение имеет порядок закрытия счетов 20, 23, 25, 26. Правила распределения и списания затрат устанавливаются пользователем в настройках учетной политики на закладке Затраты . Например: если в организации основной вид деятельности – это выполнение работ либо оказание услуг, то необходимо установить порядок списания затрат с 20 счета:

По кнопке Косвенные расходы устанавливаются методы распределения общепроизводственных и общехозяйственных расходов.

Шаг 2. Запуск процедуры закрытия месяца

Для автоматического закрытия месяца и проведения необходимых регламентных операций в 1С 8.3 создан помощник Закрытие месяца:

1. Откройте помощник раздел Операции – Закрытие периода – Закрытие месяца или нажмите кнопку Закрытие месяца непосредственно в самом журнале регламентных операций:

2. Установите период закрытия:

3. Если в базе 1С 8.3 ведется учет не по одной, а нескольким организациям, то укажите наименование организации для которой осуществляется закрытие.

4. Для восстановления хронологической последовательности введенных документов воспользуйтесь функцией Проведение документов за месяц . Если перепроведение не требуется, то откройте гиперссылку и нажмите Пропустить операцию.

5. Чтобы запустить расчет регламентных документов нажмите кнопку Выполнить закрытие месяца.

Шаг 3. Последовательность закрытия месяца в 1С 8.3

Данная процедура состоит из 4 этапов:

- К 1-му этапу относятся расчетные операции по различным участкам учета. Они могут осуществляться независимо друг от друга по мере готовности или не выполняться вовсе, если отсутствуют данные учета или не включены настройки. Например: если в учете отсутствуют расходы будущих периодов, то и расчет по ним производиться не будет.

- Приступить ко 2-му этапу возможно только после расчета всех операций 1-го этапа, так как они могут повлиять на сумму формирования расходов. Этап состоит из одной операции Расчет долей списания косвенных расходов, которая определяет соотношение списания косвенных расходов между видами деятельности с разными системами налогообложения.

- На 3-м этапе производится:

- закрытие производственных и коммерческих счетов затрат;

- расчет фактической себестоимости полуфабрикатов и готовой продукции, работ и услуг, произведенных за месяц;

- корректировка себестоимости реализованной продукции (работ, услуг);

- распределение расходов по видам деятельности для организаций на УСН и для учета ИП.

- На 4-м этапе рассчитывается за месяц и сумма налога на прибыль. При выполнении регламентных операций за декабрь 1С 8.3 также проводит операцию Реформация баланса.

Процедура закрытия считается завершенной после выполнения всех перечисленных операций, то есть каждый регламентный документ должен иметь статус Выполнена, актуальна . В случае если операция выполнена с ошибкой, то 1С 8.3 присвоит ей соответствующий статус и приостановит закрытие месяца пока ошибка не будет устранена. Узнать информацию об ошибке можно кликнув мышью по названию операции.

Для отмены процедуры закрытия периода в целом воспользуйтесь кнопкой Отменить закрытие месяца . Для отмены отдельной регламентной операции нажмите кнопку Отменить операцию , при этом все последующие операции приобретут статус Выполнена, неактуальна :

Чтобы получить краткий отчет о проведенных операциях в 1С 8.3 воспользуйтесь кнопкой Отчет о выполнении операций.

Шаг 4. Отчеты по завершающим операциям месяца

Получить информацию о назначении каждой операции можно по кнопке Открыть справку в журнале Регламентные операции:

Шаг 5. Проводки и регистры

После завершения процедуры по каждой операции в 1С 8.3 доступны бухгалтерские проводки и регистры. Чтобы открыть записи для просмотра, щелкните мышью по названию операции и нажмите кнопку

В решениях на платформе «1С:Предприятие 8» воплощены новые принципы учета НДС, отличные от тех, которые применялись в решениях для «1С:Предприятия 7.7», и благодаря этому появился ряд новых возможностей, которые уже по достоинству оценены пользователями. В готовящейся к выходу редакции 1.6 «Бухгалтерии предприятия» не только сам учет НДС получил дальнейшее развитие, но и появились возможности, помогающие в его ведении - например, «Помощник по учету НДС». Кроме этого, теперь создана специальная возможность ведения упрощенного учета НДС - без использования регламентных документов и специальных регистров.

Возможности "1С:Бухгалтерии 8"

"1С:Бухгалтерию 8" от предыдущих версий отличает высокая степень автоматизации учета НДС. Для этого в программе отслеживается ряд событий, которые требуются для корректного формирования книги покупок и книги продаж, декларации в соответствии с законодательством РФ. К таким событиям относятся, например, зачет аванса при реализации, подтверждение нулевой ставки НДС, оплата НДС в бюджет в ряде случаев и др. В бухгалтерском учете не отражаются все особенности учета НДС, и помимо двойной записи в конфигурации используются специализированные регистры, в которых накапливается информация по НДС. Эта информация используется при проведении документов по учету НДС, при формировании отчетов.

Помимо первичных документов для полного отражения всех хозяйственных операций в учете НДС в конфигурации используются регламентные документы, которые анализируют данные по регистрам и формируют при проведении соответствующие движения и проводки, после которых можно формировать книгу покупок, книгу продаж и заполнять декларацию по НДС.

Регламентные документы заполняются по результатам отчетного периода в определенной последовательности. Отдельные документы предназначены для использования только при наличии определенных операций в учете, либо при определенных настройках.

Помощник по учету НДС

Чтобы сделать процесс закрытия периода по НДС более прозрачным, в редакцию 1.6 конфигурации включен "Помощник по учету НДС", который наглядно показывает, какие документы и в какой последовательности требуется заполнять и проводить.

В форме помощника по учету НДС требуется указать период - месяц или квартал, в зависимости от настройки учетной политики организации "Налоговый период", и организацию, для которой будут выполняться регламентные операции (см. рис. 1).

Рис. 1

Помощник представляет собой схему выполнения операций, которые расположены в том порядке, в котором их требуется заполнять. Выполнение регламентной операции подразумевает под собой заполнение одного из регламентных документов или выполнение обработки. Регламентные операции выделены цветами, поясняющими их текущие состояние и актуальность. Описание цветов есть в нижней части формы.

Так как разные регламентные документы отражают различные учетные ситуации, не всегда требуется заполнять их все. Например, в текущем периоде могут отсутствовать суммовые разницы, реализация по нулевой ставке и т. п. В этом случае выполнять соответствующие регламентные операции не нужно.

Те операции, которые требуется выполнять, могут быть актуальны и не актуальны. Актуальность операций зависит от порядка, в котором заполняются и проводятся соответствующие операциям документы. Изменение (перепроведение и отмена проведения) документов влияет на актуальность операций, зависящих от этого документа. Эта зависимость соответствует схеме Помощника. Чтобы все операции были актуальны, следует выполнять их по порядку, а в случае изменения одной из промежуточных операций, потребуется повторно выполнить все последующие. Информация об актуальности автоматически обновляется после выполнения каждой операции.

При открытии документов и обработок они автоматически заполняются. Если документ был проведен, предлагается отменить его проведение. Если не обнаружены данные для заполнения документа (возможно данную регламентную операцию отражать не требуется), предлагается открыть документ для заполнения вручную.

Текущий шаг, который требуется выполнить, отмечается стрелкой, после его заполнения стрелка переходит к следующему шагу. Когда выполнены все шаги (все требуемые документы выделены как актуальные) можно сформировать книгу покупок, книгу продаж и заполнить декларацию.

По правой кнопке мыши на элементе схемы открывается контекстное меню, в котором доступны дополнительные возможности для соответствующего документа: открыть список документов, или один из документов, если их несколько в текущем периоде, сформировать отчет (например, "Журнал по наличию полученных счетов-фактур", доступный в меню пункта "Книга покупок").

Упрощенный учет НДС

Сложность учета некоторых норм законодательства по НДС приводит к необходимости хранить дополнительную информацию, которая в бухгалтерском учете не отражается. Это усложняет ввод начальных остатков и дальнейший учет, но позволяет автоматизировать сложные ситуации и избавить пользователя от ввода ручных операций.

С другой стороны, большое количество обычных операций с НДС не так сложны для отражения в учете, и для них не требуется хранить большое количество информации о предъявленном и начисленном НДС, для учета каждой ситуации достаточно данных первичного документа. Для таких случаев создана специальная возможность ведения упрощенного учета НДС - без использования регламентных документов и специальных регистров.

В упрощенном режиме учета первичные документы формируют проводки по вычету и начислению НДС, а также записи в регистры "НДС покупки" и "НДС продажи", по данным которых строятся книга покупок, книга продаж и декларация по НДС.

Соответственно при таком учете есть определенные ограничения.

- Вычет НДС отражается либо в момент поступления ценностей (счета-фактуры), либо в дальнейшем вручную. В случае НДС, начисленного по предварительной оплате и при исполнении обязанностей налогового агента, вычет всегда отражается вручную. Для ручного отражения используется документ "Отражение НДС к вычету", который может быть заполнен по данным документа начисления НДС. Документ формирует как проводки, так и движения по регистру "НДС покупки".

- Блокировка вычета при приобретении основных средств (до принятия ОС к учету) отслеживается самостоятельно.

- Начисление НДС по предварительным платежам отражается вручную - на основании платежного документа создается "Счет-фактура выданный", который заполняется суммой по данным бухгалтерского учета.

- Весь учет сложных случаев реализации без НДС и по ставке 0 % (включение НДС в стоимость МПЗ и списание на расходы, подтверждение нулевой ставки и т. п.) отражается только вручную.

Для случаев, когда требуется отразить в учете неавтоматизированные операции, используются документы "Отражение начисления НДС" и "Отражение НДС к вычету". Например, может быть отражен вычет, для которого требуется ожидать определенных событий - принятие к учету ОС, перечисление в бюджет НДС, начисленного при исполнении обязанностей налогового агента по НДС. Документы можно вводить на основании документов, отразивших в учете предъявление и начисление НДС.

Ведение учета по упрощенной методике настраивается в учетной политике организации.

Функциональное развитие

Теперь на основании нескольких документов реализации можно выписать один счет-фактуру, а также указать несколько документов поступления в одном счете-фактуре поставщика.

В счете-фактуре, выдаваемом покупателю, могут быть указаны даты и номера нескольких платежно-расчетных документов (см. рис. 2).

Рис. 2

Хотя счета-фактуры на аванс и суммовые разницы регистрируются автоматически соответствующими обработками, появилась возможность ввести их вручную и скорректировать ранее созданные. Счета-фактуры на аванс также могут быть введены на основании платежных документов.

Наличие и сумма аванса определяется по данным проводок в бухгалтерском учете. Если одним платежным документом отражен аванс по разным договорам или ставкам НДС, можно несколько раз ввести счет-фактуру на основании документа. Пользователю будет сообщено, если аванс не найден, или счета-фактуры по данному платежному документу уже созданы.

В документах поступления на отдельной закладке может быть сразу же указана информация о счете-фактуре, полученном от поставщика (см. рис. 3). При этом не нужно будет вводить отдельный документ "Счет-фактура полученный". Если счет-фактура поступает вместе со всеми остальными документами, при регистрации поступления в учете можно указать реквизиты счета-фактуры непосредственно в документе поступления. В случаях, если счет-фактура поступил позднее, или требуется воспользоваться возможностью указания нескольких документов оснований в одном счете-фактуре, нужно создавать отдельный документ.

Рис. 3

Взамен документов "Отражение реализации товаров и услуг (НДС)", "Отражение поступления товаров и услуг (НДС)" в редакции 1.6 используются документы "Отражение начисления НДС" и "Отражение НДС к вычету", в которых расширен функционал для упрощения отражения в учете НДС специфических и неавтоматизированных операций.

Теперь документы могут формировать проводки по начислению и вычету НДС. При использовании документов в качестве записей книги покупок или книги продаж можно отразить записи дополнительных листов. При отражении записи дополнительного листа книги продаж требуется внести две записи: сторнирующую запись основного листа книги и новую, корректную запись. Для автоматического формирования сторнирующих записей требуется наличие данных по книге продаж за прошлые периоды. В документе "Отражение начисления НДС" есть возможность автоматического или ручного (что полезно в случае отсутствия данных за корректируемый период) формирования сторнирующих записей.

Документы могут отражаться как отдельные записи книг, так и корректировать записи других документов начисления и реализации, для чего устанавливается соответствующий флаг.

Особенно актуально использование новых возможностей документов при ведении упрощенного учета налога на добавленную стоимость.

Добавлен документ "Списание НДС" для отражения списания НДС, который не планируется предъявлять к вычету (см. рис. 4).